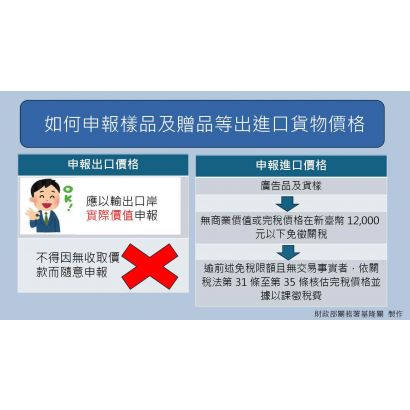

進口人正確申報貨品稅則號別

進口人正確申報貨品稅則號別

依據關稅法第18條規定,為加速進口貨物通關,海關得按納稅義務人應申報事項,先行徵稅驗放,事後再加審查,如有應退、應補稅款者,於貨物放行之翌日起六個月內,通知納稅義務人,逾期視為核定。臺北關指出,進口貨物稅則申報正確與否,涉及貨品輸入規定並攸關國家貿易統計。進口人如無法確定貨品申報之稅則,可依關稅法第21條及進口貨物規定稅則預先審核實施辦法規定,於貨物進口前,備齊相關文件,先行向海關申請稅則預審。

財政部1130517新聞稿

依據關稅法第18條規定,為加速進口貨物通關,海關得按納稅義務人應申報事項,先行徵稅驗放,事後再加審查,如有應退、應補稅款者,於貨物放行之翌日起六個月內,通知納稅義務人,逾期視為核定。臺北關指出,進口貨物稅則申報正確與否,涉及貨品輸入規定並攸關國家貿易統計。進口人如無法確定貨品申報之稅則,可依關稅法第21條及進口貨物規定稅則預先審核實施辦法規定,於貨物進口前,備齊相關文件,先行向海關申請稅則預審。

財政部1130517新聞稿